معالجة أزمة المناخ بكلفة بين 3 و6 تريليون دولار سنويا حتى عام 2050

بقلم: كريستالينا غور غييفا وتوبياس أدريان*

اعداد دانييلا سعد – الحوارنيوز

اقتسام المخاطر بين القطاعين العام والخاص من شأنه توجيه نسبة أكبر من الأصول المالية العالمية إلى المشروعات المناخية.

يمثل تغير المناخ أحد التحديات الأكثر أهمية التي تواجه أعضاء الصندوق في العقود القادمة على صعيد السياسات الاقتصادية الكلية والمالية. وتؤكد الارتفاعات الحادة التي شهدتها تكلفة الوقود والغذاء مؤخرا – وما نجم عنها من مخاطر القلاقل الاجتماعية – أهمية الاستثمار في الطاقة الخضراء وتعزيز الصلابة في مواجهة الصدمات.

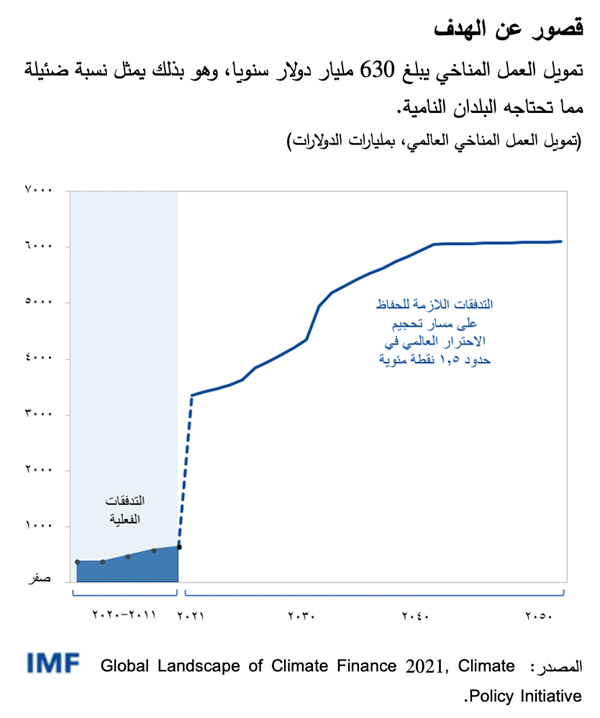

وسوف يتطلب هذا التحدي استثمارات عالمية هائلة لمعالجة تغير المناخ ومواطن التعرض للصدمات. وتتراوح التقديرات في هذا الصدد بين 3 و6 تريليونات دولار سنويا حتى عام 2050. ولا يعدو المستوى الحالي البالغ حوالي 630 مليار دولار أن يكون نسبة ضئيلة وحسب من الاحتياجات الحقيقية – ولا تحصل منه البلدان النامية إلا على أقل القليل.

ولذلك نحتاج إلى تحول كبير نحو تسخير التمويل العام، والتمويل الخاص بشكل أساسي. فالأصول المالية لدى الشركات تبلغ 210 تريليونات دولار، أو حوالي ضِعف إجمالي الناتج المحلي في العالم كله، والتحدي الذي يواجه صناع السياسات والمستثمرين هو كيفية توجيه نسبة كبيرة من هذه الحيازات نحو المشروعات الرامية إلى تخفيف آثار تغير المناخ والتكيف معه.

وهذا هو محور تركيز مذكرة خبراء صندوق النقد الدولي بشأن المناخ الصادرة حديثا والتي تتناول تعبئة التمويل الخاص للعمل المناخي في اقتصادات الأسواق الصاعدة والاقتصادات النامية. وتبحث المذكرة العوامل التي تحد من التمويل الموجه للعمل المناخي وما يمكن لصناع السياسات القيام به لمعالجتها.

القيود

ما الذي يمنع تدفق الأموال بأحجام أكبر نحو المشروعات المناخية خارج الاقتصادات المتقدمة؟

الحوافز هي لب المشكلة. فالمستثمرون لديهم الكثير من الخيارات البديلة المحققة للعائد – بما في ذلك الوقود الأحفوري في غياب نظام قوي لتسعير الكربون. وفي الوقت الراهن، يبدو ببساطة أن المشروعات الخضراء في الأسواق الصاعدة والاقتصادات النامية لا تبرر المخاطر التي تنطوي عليها.

فعلى سبيل المثال، غالبا ما تأتي استثمارات التخفيف والتكيف مصحوبة بتكاليف مبدئية عالية، وتحديات فنية متعددة، وأفق زمني طويل، ونماذج عمل غير مثبتة. أضف إلى ذلك ضعف البيانات، والمخاطر المصاحبة لتقلبات العملة، والأوضاع الاقتصادية الكلية، وبيئة الأعمال التي يتعذر التنبؤ بها، واحتمال الاضطراب السياسي المتصور.

ونتيجة لذلك، لا يمكن لكثير من فرص الاستثمار في المناخ أن تؤمِّن التمويل الكافي. وتلك التي تفعل ذلك من المرجح أن تجذب مجموعة صغيرة من المستثمرين المتخصصين الذين يطالبون بعائد مرتفع في فئة أصول لا تزال في طور النمو وتفتقر إلى السيولة نسبيا، مع استخدام الدين كأداة أساسية.

ويصدُق هذا بالتحديد على شركات الطاقة المتجددة، التي تعمل في أسواق غير سائلة وتحتاج إلى تمويل طويل الأجل. فعلى سبيل المثال، هناك أدلة على أن كبار المستثمرين يستبعدون الشركات التي يقل رأسمالها السوقي عن 200 مليون دولار، وهو حد لا يتعداه إلا القليل من شركات الطاقة المتجددة. والمكافأة التي تتوقعها السوق مقابل امتلاك الأصل وتحمل مخاطر الملكية، وهو ما يسمى بتكلفة المساهمة في رأس المال، في الاستثمارات المناخية التي يقوم بها المستثمرون الذين يوجهون أموالهم لمشروعات ذات أثر اجتماعي تتراوح بين 12% و15% في الأسواق الصاعدة والاقتصادات النامية الواعدة. ويشير هذا إلى إمكانية أن يتجاوز العائد المتوقع هذا المستوى في حالة المستثمرين التجاريين.

إطلاق تمويل القطاع الخاص

وليست هذه العقبات مستعصية على الحل. غير أن معالجتها – لتغيير حوافز المستثمرين المحليين والأجانب – ستتطلب عملا منسقا ودؤوبا على مستوى القطاعين العام والخاص.

ويتباين دور التمويل من القطاعين العام والخاص عبر البلدان تبعا للخصائص المميزة لكل بلد والسياق الاقتصادي والمؤسسي المحلي. ومن المفيد مزج التمويل الخاص بالعام لتخفيف مخاطر هذه الاستثمارات على رأس المال الخاص بوجه عام، وذلك، على سبيل المثال، من خلال تعويض الخسارة الأولى للاستثمارات أو تقديم ضمانات للأداء.

فعلى سبيل المثال، يمكن للقطاع العام أن يستثمر في حصص الملكية – مما يجلب مخاطر أعلى، إذا فقد الأصل الأساسي قيمته – أو يقدم تعزيزات ائتمانية لتحسين الجدارة الائتمانية للمشروعات. وفي كلتا الحالتين، تنخفض تكلفة الاستثمار عن طريق تخفيض المخاطر على القطاع الخاص. ومن خلال المساهمة في حصص ملكية مشروعات الاستثمار المناخي، يتحمل القطاع العام قدرا كبيرا من مخاطر الاستثمار، ولكنه يحقق نفعا كبيرا أيضا عند نجاح هذه المشروعات.

وسيكون لبنوك التنمية متعددة الأطراف دور مهم في هذا النوع من الترتيبات. فهي بالفعل من الجهات الأساسية التي تقدم التمويل الموجه للمشروعات المناخية، وخاصة الدين الذي يشكل أكثر من ثلثي التمويل الذي صُرِف لهذا الغرض في 2020 والذي بلغ 32 مليار دولار. ومن شأن المناهج الأكثر ابتكارا – كالمساهمة في رأس المال – أن تساعد على تحقيق رفع مالي أعلى لرأس المال الخاص وأن تكون عاملا مساعدا بشكل خاص للكثير من الأسواق الصاعدة والاقتصادات النامية التي تتحمل بالفعل أعباء مديونية ثقيلة.

وسيكون هناك دور لأدوات التمويل الأخرى أيضا. ونذكر منها الشراكات بين القطاعين العام والخاص أو الضمانات التي تشترك في تقديمها جهات سيادية متعددة وتساعد على زيادة نسب الرفع المالي. ومن الممكن الاستعانة بآليات المشاركة في تحمل المخاطر المتأتية من عوامل محددة، كاستكمال المشروعات أو عدم الاستقرار السياسي، التي تساعد على تخفيف علاوات المخاطر المرتفعة التي تقف عقبة أمام رأس المال الخاص. وسوف يتضمن تقرير “الاستقرار المالي العالمي” الذي سيصدر في أكتوبر القادم في أحد فصوله التحليلية فحصا أعمق لدور الأسواق والأدوات المالية في تعزيز التمويل الخاص لأنشطة المناخ في اقتصادات الأسواق الصاعدة والاقتصادات النامية.

وبالطبع، يجب توخي الحذر في استخدام هذه الأدوات. فمن بين المزالق البارزة في هذا الصدد زيادات الدين العام التي يُحتمل أن تكون كبيرة والتي تحدث من خلال تحقق الالتزامات الاحتمالية – ومن ثم يتعين مراعاة التقدير الملائم للحدود الصارمة التي ينبغي الالتزام بها في قروض الدولة. ففي أوروغواي، على سبيل المثال، هناك قانون ينص على ألا يتجاوز الحد الأقصى لمجموع الالتزامات الكلية للشراكات بين القطاعين العام والخاص في الدولة والتحويلات من المالية العامة لمُشَغِّلي المشروعات من القطاع الخاص 7% و0,5%، على الترتيب، من إجمالي الناتج المحلي للعام السابق.

دور السياسة

وبخلاف التمويل، تستطيع الحكومات استخدام العديد من أدوات السياسات للمساعدة على جذب رؤوس الأموال الخاصة نحو فرص الاستثمار في العمل المناخي.

ويأتي في صدارة الأولويات تسعير الكربون تسعيرا قويا ويمكن التنبؤ به. فمن شأن ذلك أن يساعد على توليد حوافز للاستثمار الخاص في المشروعات منخفضة الكربون، وتشجيع المزيد من الشفافية في السوق، والسماح للمستثمرين بوضع قرارات مستنيرة في الأسواق المختلفة.

ويمكن للقطاع العام أيضا أن يقوم بدور قيادي في إرساء بنيان قوي للمعلومات المناخية بغية إدخال مزيد من التحسينات على عملية صنع القرار وتسعير المخاطر، مع الحيلولة دون ممارسات “التمويه الأخضر”. ويتألف هذا، في الوضع المثالي، من بيانات وإحصاءات تتمتع بالموثوقية والجودة العالية وقابلية المقارنة؛ ومجموعة من معايير الإفصاح المناخي المنسقة والمتناسقة عالميا؛ ومبادئ متفق عليها عالميا لتصنيفات تمويل العمل المناخي. وفي هذا الصدد، أجرى الصندوق مناقشات ثرية حول كيفية سد ثغرات البيانات المتعلقة بتمويل العمل المناخي مع منظمات دولية وأطراف معنية أخرى في سياق المنتدى الإحصائي الذي أقيم في نوفمبر الماضي، وشارك مؤخرا في إعداد تقرير أصدرته شبكة تخضير النظام المالي يحدد الخطوات العاجلة المطلوبة لسد ثغرات البيانات.

جهود الصندوق

ويسهم الصندوق أيضا في مجالات أخرى، بما في ذلك عن طريق الرقابة، وتنمية القدرات، وتقييمات مخاطر القطاع المالي، وبيانات المناخ والأدوات التشخيصية. ومما يكتسب أهمية خاصة في هذا السياق البرامج التي تعزز إدارة الموارد العامة والاستثمارات العامة على نحو مراعٍ للمناخ. وبالإضافة إلى تشجيع المساءلة والشفافية وزيادة فعالية الإنفاق، يمكن لهذه التدابير أيضا أن تزيد من الإيرادات المحلية وتعبئ التمويل الخارجي من المانحين والقطاع الخاص.

وحيثما كان الحيز المالي محدودا أمام الأسواق الصاعدة والاقتصادات النامية، يمكن الاستعانة بصندوق النقد الدولي من خلال الصندوق الاستئماني للصلابة والاستدامة الذي أنشئ مؤخرا. ففي ظل تركيزه على التغيرات الهيكلية الأطول أجلا، مثل تغير المناخ، نتوقع لهذا الصندوق الاستئماني الجديد أن يساهم بدور تحفيزي ومن ثم يخلق بيئة مواتية للاستثمار.

وهنا أيضا يتمثل الهدف في جذب التمويل الإضافي، ولا سيما من القطاع الخاص. فتغير المناخ، في نهاية المطاف، هو تحد عالمي يتطلب تمويلا على مستوى عالمي.

- مدونات صندوق النقد الدولي

كريستالينا غور غييفا: تشغل السيدة كريستالينا غورغييفا حاليا منصب المدير العام لصندوق النقد الدولي، وهو المنصب الذي اختيرت له في 25 سبتمبر 2019 وتشغله منذ الأول من أكتوبر 2019.

توبياس أدريان يشغل منصب المستشار المالي ومدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والإشراف على أنشطة بناء القدرات، والسياسات النقدية والاحترازية الكلية، والتنظيم المالي، وإدارة الدين، والأسواق الرأسمالية. ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس.